Lavinát indíthat Orbán Viktor új hitele: ingyenpénzt kapunk mindenre?

Kamatmentes, szabad felhasználású és 10 millió forint összegig minden 40 év alatti házas nő igényelheti. - írja a portfolio.hu.

Ha második gyereket szül valaki, akkor a tartozása egyharmadát, ha pedig harmadikat, akkor az egészét elengedik. Ki az a bolond, aki nem csap le a lehetőségre (és mondjuk nem fekteti be a 10 milliós összeget), akár lesz gyereke, akár nem? Hiszen ez minden ma ismert bankhitelnél jobb konstrukció! Nem túl szép ez ahhoz, hogy igaz legyen? Mit lépnek erre a bankok, és mennyibe fog kerülni az államnak?

Miért olyan nagy bejelentés ez?

Három olyan bejelentést is tett tegnap a miniszterelnök, ami a hitelezést, a hitelpiacot érinti:

- Bővül a CSOK kedvezményes, legfeljebb 3%-os kamatozású hitele, a két- és többgyerekes családok immár nemcsak új, hanem használt lakás vásárlására is felhasználhatják. (A hitel felső korlátja a kétgyerekeseknél most 10 millió, a háromgyerekeseknél 15 millió, ez vélhetően így marad.) Heteken belül jön a falusi emberekre szabott CSOK.

- Nemcsak a harmadik, hanem már a második gyerek születésekor átvállal a kormány a család jelzáloghiteléből 1 millió forintot, a harmadik gyerek születésekor pedig 4 millió forintot, tovább gyerekek estén 1-1 milliót.

- Fiatal házasok gyermekvállalási támogatása néven minden 40 év alatti, első házasságában élő nő 10 millió forintos kedvezményes kölcsönt kaphat. A törlesztést az első gyermek érkezésekor 3 évre felfüggesztik, a második gyermek esetében újabb 3 évre felfüggesztik és a tőketartozás a harmadát elengedi az állam, a harmadik gyermeknél a maradék tőketartozást is elengedik.

A három bejelentés közül az első kettő "csak" parametrikus változást jelent: a már meglévő támogatási formákat bővít ki vele a kormány, és csökkenti a családok adósságterhét. A harmadik viszont teljesen új intézkedés, és a lakossági hitelpiac egész szerkezetére kihathat.

Ki kapja és ki adja a hitelt?

Sokan azt gondolhatták, hogy Orbán Viktor beszéde után számos korlátozó feltételt ismerhetünk meg a házas nők hiteléről, Novák Katalin államtitkár a mai sajtótájékoztatóján nem szigorított, sőt (a logikus várakozásokhoz képest) némileg talán lazított is a feltételeken:

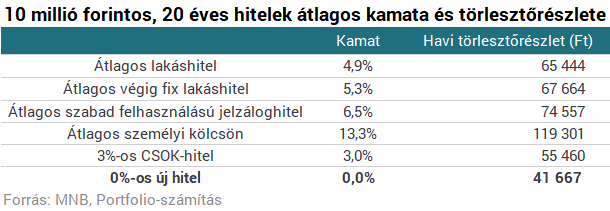

- A hitel kamatmentes lesz, így a maximális 10 millió forintos összeg és 20 éves futamidő mellett 50 ezer forint alatt lehet a törlesztőrészlete (számításunk szerint 41 700 forint lesz, lásd alább).

- Minden 40 év alatti házas nő igényelheti a hitelt, nemcsak az újonnan házasulók. Sőt, azok is igénybe vehetik, akiknek már van gyerekük.

- Némileg korlátozó lépés ugyanakkor, hogy az igénybevétel lehetősége 3 éven keresztül (2019. július 1-jétől) lesz "csak" nyitva.

- Az is, hogy az igénybevételhez három év munkavisszonnyal kell rendelkezni (egyelőre nem tudni, hogy folyamatossal-e, és hogy a gyes, gyed beleszámít-e, de így lenne logikus).

- A törlesztést pedig először a 2019. július 1-je után született első gyereknél lehet felfüggeszteni. Ez alapján csak feltételezzük, hogy a tartozáselengedés is csak az ezt követően születő 2. és 3. gyermekre vehető igénybe.

Arról nem tudunk semmit, hogy ki nyújtaná a hitelt (állam vagy a bankok) és hogy alanyi jogon bármely első házasságában élő 40 év alatti nő felvehetné-e. Nem tudni, szükséges lesz-e hozzá banki hitelbírálat, és az sem, hogy az eddig támogatott hitelekhez hasonlóan állami kamattámogatással érnék-e el a nagyon alacsony kamatozást.

Mi azt feltételezzük, hogy kamattámogatott bankhitelekről lesz szó, és a szokásoshoz hasonló banki hitelbírálaton kell átesni hozzá, a banki hitelkockázatokat pedig állami kezességvállalás és fedezeti követelmények is kezelhetik. Ésszerű állami finanszírozhatósága miatt így inkább a jelzáloghitelekhez, mint a személyi kölcsönhöz állhat közel az új hitel. Bár ezt még nem tudni biztosan, cikkünkben egyelőre ebből indulunk ki.

Miért pont hitel?

"Nem lesz ennek jó vége, már megint adósságba veri a kormány a magyarokat" - ehhez hasonló kommenteket olvashattunk a miniszterelnök tegnapi bejelentéséről szóló sajtóhírek alatt. Érteni véljük azonban a kormány logikáját, amennyiben a kockázatok jó részét (ésszerű keretek között) az állam viseli majd:

- a legalább három gyereket szülők esetében valójában nem hitelről, hanem vissza nem térítendő támogatásról van szó, csak a "kritikus" gyermek születéséig kell hitelt törleszteni,

- a hitel jellegéből fakadóan ösztönzi a minél gyorsabb gyerekvállalást, hiszen minél korábbi szakaszában jár a hitel, annál nagyobb a fennálló tőketartozás,

- aki ma hitelképesnek tekinthető Magyarországon, az nagy valószínűséggel kellően magas és biztos jövedelemmel rendelkezik ahhoz, hogy gyereket vállaljon, és kiszűrhetők a legrosszabb

- anyagi körülmények között élők (ezzel az értékválasztással persze méltányossági alapokon bőven lehet vitatkozni),

- a CSOK-kkal szemben nem ingatlanhoz kötött, így kisebb a kockázata annak, hogy lakáseladók és beruházók nyelik le a támogatást,

- a hitel alacsony törlesztőrészletét részben vagy egészben fedezheti az életbe lépett új családtámogatási intézkedéseknek köszönhető többletjövedelem.

A hitel (pláne a párhuzamosan bevezetett intézkedéseket figyelembe véve) tehát nemcsak növelheti, de bizonyos körülmények között csökkentheti is a magyar lakosság eladósodottságát és adósságszolgálatát. Utóbbit egyrészt az alacsony kamatszintjén (különösen, ha hitelkiváltásra használják fel), másrészt a bőkezű tartozás-elengedési feltételein keresztül.

Mennyire kedvező hitel?

A kamatmentesség és a szabad felhasználás önmagáért beszél. Ma Magyarországon nem léteznek kamatmentes normál kereskedelmi banki hitelek (EU-támogatásként vagy banki munkáltatói kölcsönként ismerhetünk csak ilyet a lakosság esetében), a lakáshiteleket 4,9%-os, a szabad felhasználású jelzáloghiteleket átlagosan 6,5%-os, a személyi kölcsönöket 13,3%-os kamattal nyújtják a bankok. Ezeket a törlesztőrészletben (és esetenként a felhasználás lehetőségeiben) is veri 0%-os új hitellehetőség: egy átlagos kamatozású 10 milliós, 20 éves lakáshitelhez képest 24 ezer forint, egy hasonló szabad felhasználású jelzáloghitelhez képest 33 ezer forintos a törlesztőrészletelőny.

Mivel a hitel várhatóan szabad felhasználású lesz, valószínű, hogy hitelkiváltásra is fel lehet majd használni, de egy tervezett lakáshitel-felvételt is meg lehet majd vele úszni. A szabad felhasználás arra is lehetőséget adhat, hogy családtagok, rokonok, ismerősök banki hitelfelvételét spóroljuk meg vele családon belüli egyezséggel. A piacinál jóval kedvezőbb kondíciók miatt az is érdekes, hogy érinti a bankokat a hitel bevezetése.

Mibe fog kerülni a bankoknak és az államnak?

Bankok számára alapvetően három dolog lehet érdekes a történetben:

- Ha nekik kell nyújtaniuk az új hitelt, mekkora kamatot (kamattámogatást) fizet rájuk a kormány az ügyfelek helyett? Erről egyelőre nincs információ.

- Mennyire vetheti vissza a hitel a banki szempontból kedvezőbb kamatozású hitelek iránti keresletet? Ha minden rajtuk keresztül fog történni, és a kamattámogatás fair lesz, nem biztos, hogy emiatt aggódniuk kell majd.

- Ki fogja viselni a vissza nem fizetés kockázatait? Érdekes lesz, milyen állami kezességvállalást, garanciát dolgoznak ki az új hitelhez, és az is, hogy (az adósokat is védő) adósságfék-szabályokat miként kell majd alkalmazni erre a hitelre.

Mindezek technikai kérdésnek tűnnek, de az új hitelkonstrukció sikerét dönthetik el, pláne, ha a bankok saját hitelbírálatán fog múlni, ki fog kapni ilyen 0%-os hitelt. Minden a paraméterektől függ: a bankok számára nagyon kedvező és rendkívül hátrányos módon is ki lehet dolgozni az új hitelt.

Az állam számára mindez drága mulatság lehet: feltéve, de meg nem engedve, hogy 100 ezer nő veszi igénybe a hitelt lakáshitel helyett, akkor is havi 2,4 milliárd forintos, évi 31 milliárdos kamattámogatási kiadást jelentene ez az államnak (amennyiben feltesszük, hogy a bankok a fix kamatozású lakáshitelek 5,3%-os kamatára tartanának igényt).

Állami kiadásként ehhez adódik hozzá a 2. és 3. gyermek esetén esedékes tartozás-elengedés. 100 ezer nőre 1000 milliárd forintos kihelyezett hitelállomány jutna (ez egyébként a mai lakossági hitelállomány egyhatoda), ennek egy bizonyos, nehezen megbecsülhető hányadát kellene elengednie a kormánynak.

Csak egy illusztratív számítás, merő feltételezésekkel: ha összesen tényleg 100 ezer nő fogja igénybe venni a 10 milliós hitelt 20 évre 3 év alatt, és ezek 60%-a legalább kettő, 30%-a pedig legalább három gyereket fog szülni (előbbit átlagosan hat, utóbbit kilenc év után) akkor összesen 281 milliárd forintot kell 20 év alatt elengednie a kormánynak. (A törlesztés felfüggesztésével nem számoltunk, feltételezve, hogy a megmaradó tőketartozást előbb-utóbb ki kell fizetni).

A 100 ezres számot teljesen hasraütésszerűen, az összegek könnyű beszorozhatósága érdekében választottuk ki. Nagyon valószínű, hogy a jelenleg ismert laza feltételek mellett ennél jóval többen fogják igénybe venni a konstrukciót (1 millió fő esetén például 10-szeres szorzót kellene alkalmazni a fentihez képest), még nem ismert szigorúbb feltételek bevezetése azonban jóval kisebb lesz a részvétel és az állami kiadás várható összege.

Nem csak hitelkiváltásra jó, sőt!

Akár egy tervezett, akár egy már meglévő hitel kiváltására jó lehet a 0%-os hitelkonstrukció a maga 10 milliós maximális összegével (persze kisebb összeggel is). Aki azonban nem tervez nagy kiadást, minden további nélkül kihasználhatja arbitrázsra is a hitelt (nem kell ehhez gyereket vállalni). A nemrég megjelent 5 éves inflációkövető állampapírba fektetve a 10 millió forintot például évi bruttó 410 ezer, kamatadóval csökkentve 349 ezer forintos "ingyen" kamatbevételhez juttathatjuk családunkat.

Lavinát indíthat Orbán Viktor új hitele: ingyenpénzt kapunk mindenre?