Mégis honnan lett pénze a magyaroknak 500 milliárdnyi szuperállampapírra?

Lehetett számítani arra, hogy a múlt héttől jegyezhető Magyar Állampapír Plusz (MÁP+) nagy érdeklődést vált majd ki a lakosság körében, de még az előzetes várakozást is bőven meghaladta a Varga Mihály pénzügyminiszter által bejelentett, 500 milliárd forintot meghaladó jegyzés. - írja a portfolio.hu.

De honnan került elő ennyi pénz a lakosságnál? Miből vettek ennyi állampapírt? Ezeket a kérdéseket járjuk körbe mostani cikkünkben.

529 milliárd forint - De honnan?

Jogosan merülhet fel sokakban a kérdés, hogy mégis honnan került elő egy hét alatt több mint 500 milliárd forint a magyar háztartások zsebéből. Erre jöhetne az a válasz, hogy biztosan abból a nem egészen 5000 milliárd forintból, amit készpénzben tartanak a magyarok, de valószínűleg nem ilyen egyszerű a magyarázat.

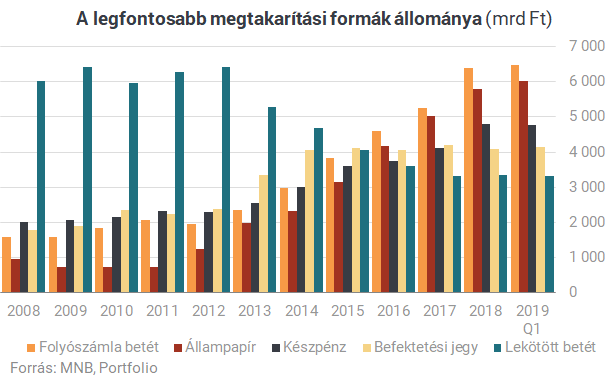

Erre a kérdésre több szempontból is meg lehet közelíteni a választ. Az egyik ilyen szempont lehet a likviditás. Amennyiben azt vesszük alapul, hogy valószínűleg olyan pénzeket mozgósított a lakosság, amely könnyen pénzzé tehető, tehát likvid, akkor az alábbi csoportokra lehet bontani a megtakarítási eszközöket:

- Nagy valószínűséggel felhasználják, könnyen likviddé tehető: készpénz, látra szóló betét, befektetési alap, részvény

- Kisebb valószínűséggel használják fel, de likviddé tehető: lekötött betét, más állampapír (pl. fél- és egyéves papír)

- Kis valószínűséggel használják fel, kevésbé likvid: nyugdíjcélú megtakarítás, ingatlan

Meg lehet közelíteni a kérdést hozam szempontjából is, tehát melyek azok a megtakarítási termékek, amelyek kisebb hozamot biztosítanak (akár magasabb kockázat mellett) és ezáltal könnyebben juthatnak arra a "sorsra", hogy likvidálják őket és állampapírt vegyenek a pénzből. Ide tartozhatnak olyan megtakarítási eszközök, mint a

- látra szóló bankbetét,

- készpénz,

- lekötött betét,

- befektetési alapok,

- illetve a kisebb kockázatú részvények.

Nézzünk meg ezeket sorban:

Készpénz: a legfrissebb MNB-s adatok szerint március végén 4768 milliárd forintot tett ki a háztartások készpénzállománya, ebből a becslések szerint mindössze 1500 milliárd az,ami a készpénzforgalomhoz szükséges. Az ÁKK és a Pénzügyminisztérium többször is hangoztatta, hogy szeretnék ezt az állományt becsatornázni a megtakarítási piacra, azon belül is elsősorban a lakossági állampapírok piacára. A cél, hogy 2023-ra 11 ezermilliárd forintra növekedjen a lakossági papírokban lévő állomány, ehhez a közel 5000 milliárdos készpénzállomány elég is lenne. Korábbi cikkünkben ugyanakkor már kitértünk arra, hogy valószínűleg nem a készpénzre, hanem a pénzügyi szektor megtakarítási termékeire fog igazi kiszorítási hatást gyakorolni az állampapírok értékesítésének a felpörgetése, legalábbis ezek növekedésétől vesz el.

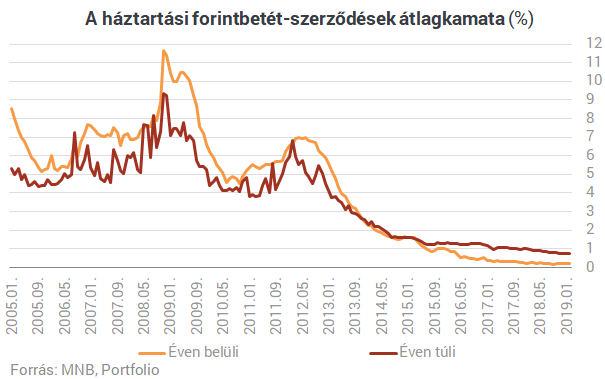

Látra szóló betét, lekötött betét: A bankbetétek évek óta alacsony hozamot ígérnek, a lakossági állampapírok felfutása az utóbbi években a befektetési alapok mellett ezek térnyerését is megakasztotta. A lekötött bankbetétek vesszőfutása mögött persze elsősorban az alacsony kamatszint áll: 2013-ban 5% alá, 2014-ben 2% alá, 2015-ben pedig 1% alá csökkent az éven belül lekötött forintbetétek átlagkamata, és 2016 óta a fél százalékot sem éri el. Az alacsony kamatok, megfejelve azzal, hogy a betétek viszonylag könnyen feltörhetőek, érdemi forrást jelenthetnek a lakossági állampapírt vásárlók számára.

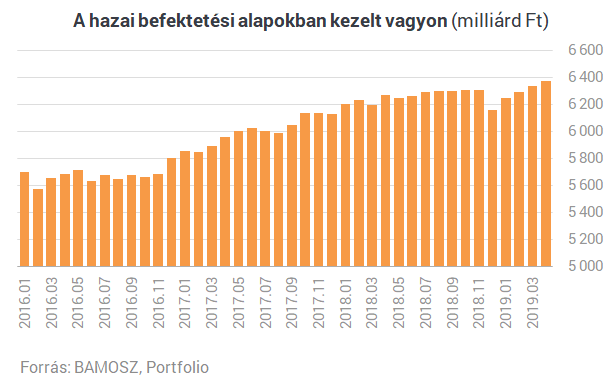

Befektetési alapok: A befektetési alapok piacán az utóbbi egy-két évben számos olyan változás jött be, ami nem kedvezett az állománynövekedésnek. Egyrészről ott van az általános piaci hangulat, a tőkepiacok tavalyi inkább gyér teljesítménye, másrészt pedig egy sor szabályozási változás: az EU-s pénzpiaci rendelet, az ingatlanalapok visszaváltási idejének növelése, a forgalmazói jutalékváltozások.

A tőkepiaci turbulencia miatt sok részvény- és az abszolút hozamú alap is gyengébb teljesítményt nyújtott a tavalyi évben, a pénzpiaci alapokra vonatkozó szigorúbb likviditási előírások gyakorlatilag nulla közelébe szorították az ezekkel elérhető hozamokat, az évek óta legnagyobb slágernek számító ingatlanlapok értékesítése pedig gyakorlatilag megakadt az új szabállyal. Mindezek egyértelműen hatással vannak a befektetői keresletre, ehhez jön az, hogy a befektetési alapok visszaváltása többnyire egykét napon belül megoldható, tehát jó opció lehet a pénzszerzésre, ha valaki állampapírt szeretne venni. Befektetési alapokon belül is elsősorban inkább azok a konstrukciók a "veszélyeztetettebbek", amelyek az utóbbi időszakban alacsonyabb hozamot nyújtanak, úgy mint a pénzpiaci alapok, kötvényalapok, esetleg a kisebb kockázattal bíró részvényalapok.

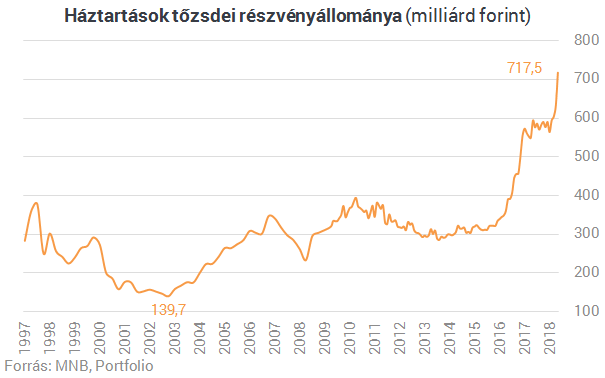

Részvény: a részvényeken belül elsősorban azok lehetnek jobban kitéve az állampapírrá váltás veszélyének, amelyek alacsonyabb kockázatúak, ezáltal alacsonyabb hozampotenciállal bíró papírok. Ilyenek a kevésbé spekulációs céllal vásárolt osztalékpapírok. Fontos azonban azt is megjegyezni, hogy a lakossági részvényállomány jelenleg új csúcson van, persze nem tudjuk, hogy a múlt hónapban milyenek voltak ezek a számok. Könnyen lehet, hogy ennek az állománynak egy része is az új MÁP+-ba került át.

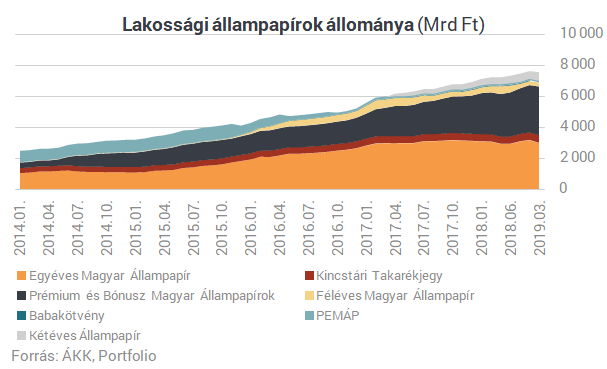

Állampapír: arra is lehet gondolni, hogy sokan az új papír kedvezőbb kamatozását látva inkább úgy döntenek, hogy meglévő lakossági állampapír-állományuk egy részét visszaváltják, és azt fektetik be az új konstrukcióba. Ez egyelőre úgy tűnik, nem nagyon áll fent, vagy legalábbis kis mértékben, mivel Varga szavai szerint az új jegyzésekkel a lakossági állampapírok állománya elérte a 8060 milliárd forintot. Ha ezt összevetjük a március végi 7636 milliárddal, akkor mintegy 400 milliárd forintnyi állománynövekedés következett be, tehát főként más megtakarításokból folyhatott át ide a pénz.

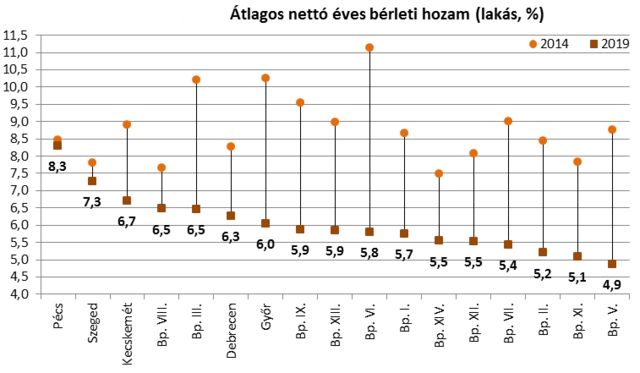

Ingatlan, nyugdíjcélú megtakarítás: Talán az a legvalószínűtlenebb forgatókönyv, hogy ebből a két konstrukcióból vándorolt volna el pénz az új állampapírba, mivel ezek hosszú távú befektetések, kevésbé likvidek, nem beszélve arról, hogy az ingatlan még mindig jó befektetésnek minősül a piacon.

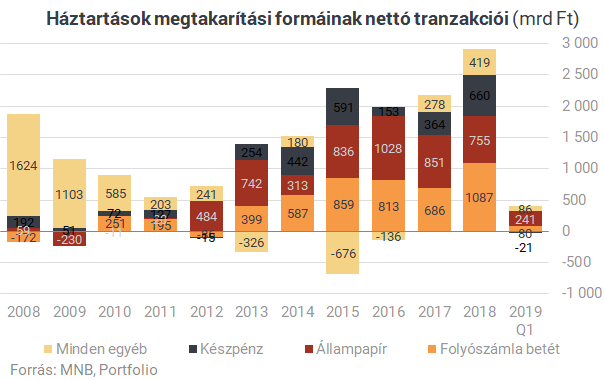

Az elmúlt évek adatai alapján az látszik, hogy a lakossági állampapírok térnyerése nem a készpénzre vagy a látra szóló betétekre gyakorolt negatív hatást, sokkal inkább a befektetési alapokra és nyugdíjcélú megtakarításokra. Ez utóbbiakra nem tőkekivonási szempontból, sokkal inkább az új nyugdíjcélú megtakarítások elmaradása oldaláról.

Ábrák forrása: portfolio.hu

Összességében tehát az a valószínűbb, hogy a készpénz-állományt kevésbé mozgatta meg az új lakossági állampapír megjelenése, sokkal valószínűbb, hogy olyan megtakarítási termékekből csoportosított át pénzeket a lakosság a MÁP+-ra,mint a lekötött és látra szóló betétek, befektetési alapok, és esetleg a részvények. Kíváncsian várjuk a friss MNB-statisztikákat májusról.