Tíz éve nem láttuk ilyen helyzetben Magyarországot

Komolyan zavarba jöhet az, aki meg szeretné tudni, hogyan alakul Magyarország külső egyensúlya. - írja a portfolio.hu.

Ugyanarra a statisztikai mutatóra ugyanis kétféle számot közöl a Magyar Nemzeti Bank, és a két számnak még az előjele sem egyezik. Az egyik szerint Magyarország továbbra is finanszírozza a külföldet, a másik szerint viszont már rászorul a külső forrásokra. De melyik az igaz?

Van itt egy kis ellentmondás

2019 első negyedévében a gazdaság külső finanszírozási képessége a négy negyedéves adatok alapján a GDP 2,1 százalékát tette ki

- áll a Magyar Nemzeti Bank fizetési mérlegről szóló jelentésében. Ezzel szemben a (szintén az MNB által készített) pénzügyi számlák statisztikában az alábbiakat olvashatjuk:

a külföld nettó finanszírozási képessége a GDP 1,4 százalékát érte el 2019 első negyedévével záruló elmúlt egy évben.

A két mutató közgazdasági tartalma ugyanaz: mekkora külső forrásigénye van a magyar gazdaságnak a jelenlegi működése mellett? Ám míg az egyik számbavétel szerint a magyar gazdasági szereplők az utóbbi egy évben kevesebb jövedelmet használtak fel, mint amennyit megtermeltek (a külföldet finanszírozták), addig a másik szerint pont fordítva áll a helyzet. Miért van különbség a kétféle mutató között, és melyik írja le pontosabban a valóságot?

Kis hazugság, nagy hazugság, összeesküvés?

A konspirációk híveit ki kell ábrándítanunk: nem arról van szó, hogy csaláson vagy súlyos hibán kaptuk volna a statisztikusokat. Az adatokban látható ellentmondás megértéséhez érdemes kicsit belenézni, mit mérnek a külső egyensúlyi mutatók.

A legismertebb teljes körű külső egyensúlyi statisztika a fizetési mérleg. Ez kétféle módon méri meg, hogy az ország milyen gazdasági viszonyban van a "külfölddel". A reálgazdasági megközelítés megvizsgálja, hogy az ország mennyi árut és szolgáltatást exportált, importált, mennyi tőke- és munkajövedelem távozott és jött be az országba. Kis leegyszerűsítéssel azt mondhatjuk, hogy az így előálló folyó fizetési és tőkemérleg egyenlege mutatja meg, hogy az országnak a külföld felé milyen finanszírozási igénye vagy képessége van. (Értelemszerűen, ha a két mérleg együttesen többletes, akkor a finanszírozási képesség pozitív, ha deficites, akkor negatív, így finanszírozási igény merül fel.)

A másik, finanszírozási megközelítés direktebb módon méri meg a külföld tényleges finanszírozását. Azt nézi, hogy a külföldi gazdasági szereplők hitel, tulajdonszerzés formájában "mennyi pénzt hoztak Magyarországra". Eközben természetesen a magyarok is hiteleztek vagy tulajdont szereztek külföldön, és e kétirányú tőkemozgást mutatja a pénzügyi mérleg.

Azaz a folyó fizetési és a tőkemérleg azt mutatja, hogy mennyi finanszírozási képessége van a külfölddel szemben az országnak, a pénzügyi mérleg pedig azt, hogy mekkora a külföld finanszírozási képessége az országgal szemben. Nem nehéz belátni, hogy ugyanazt a dolgot vizsgáljuk kétféle oldalról. A kétféle megközelítésnek így ugyanazt az eredményt kell adnia. (A közgazdasági tanulmányainkból erre emlékezhetünk úgy, hogy "a teljes fizetési mérleg egyenlege a kettős könyvviteli logikája miatt mindig nulla". Aki minderre más megközelítésben kíváncsi, annak az írásunk végén található keretes írást ajánljuk.)

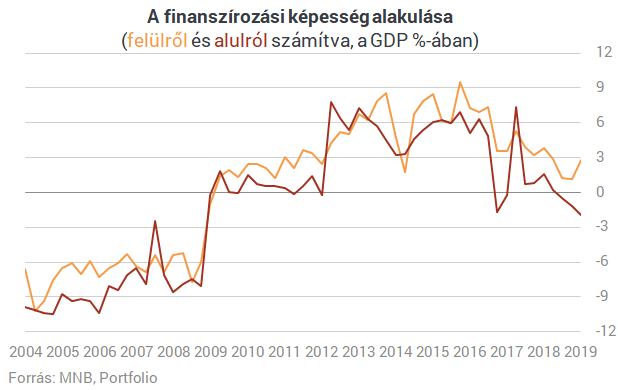

Van tehát egy reálgazdasági megközelítésű (felülről becsült), illetve egy forrásoldalra alapuló (alulról becsült) finanszírozási igényünk. És mivel mindkettővel ugyanazt a jelenséget vizsgáljuk, azonos eredményt ad ki. Elméletben.

Elmélet és gyakorlat

A gyakorlatban a statisztikusok vért izzadnak, hogy azt, ami elméletileg egy azonosság, azt valós számokkal is be lehessen mutatni. Nemigen sikerül. Ennek oka, hogy a valóság teljes körű, pontos számbavétele lehetetlen. Sőt, az a tendencia, hogy e szempontból a statisztika romlik. Többek között azért, mert Európai Unióba lépve a vámhatárok megszűntek, illetve a bankok adatszolgáltatása nehézkesebbé vált, így sokkal nehezebb megfigyelni az áru- és a pénzmozgást. Olyannyira, hogy a fizetési mérleg egyes sorai egyszerű becslések, amelyeket csak sok hónappal, negyedévvel később, a pontosabb tényadatok lassú beérkezésével cserélnek le a statisztikusok.

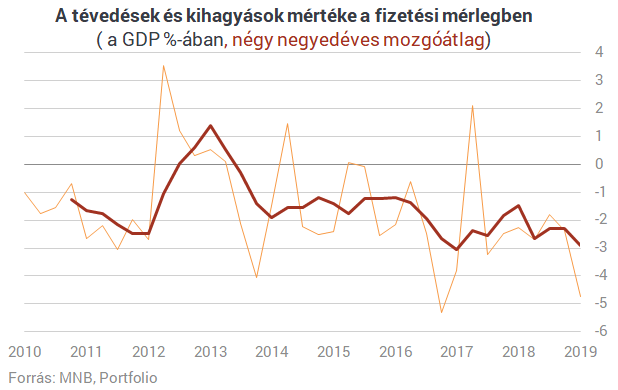

A kétféle számbavétel közötti különbség a statisztikai hiba. Egészen pontosan a "tévedések és kihagyások", amit külön soron szerepeltetve ki lehet hozni a fent tárgyalt egyenlőséget. (A "Net Error and Omission" kifejezést rövidítve adódik a NEO, ami a hiba a mátrixban.)

A reálgazdasági és finanszírozási oldalról számított finanszírozási képesség éves szinten a múltban jellemzően a GDP 2-2,5 százalékával eltért. Ezzel a problémával nem vagyunk egyedül, hiszen például Szlovéniában és Szlovákiában hasonló mértékű az eltérés, míg az íreknél, svédeknél, finneknél, briteknél jóval nagyobb (akár a GDP 5-10 százalékát kitevő) eltérések is előfordulnak.

A mostani helyzet azonban két okból különleges.

- Az eltérés miatt most a kétféle mutató előjele sem egyezik meg. Ahogy cikkünk elején láthattuk, az egyik statisztika szerint még van többletünk a külfölddel szemben, a másik szerint viszont a magyar gazdaság finanszírozási pozíciója már megfordult.

- A különleges helyzet egyik oka, hogy a NEO szokatlanul nagy lett. Vagyis most akkora a különbség a kétféle számbavétel eredménye között, amire ritkán van példa.

A kétféle külső egyensúlyi képet egybegyúrva az adódna, hogy annak ellenére, hogy a külkereskedelmi és jövedelemegyenleg alapján többletesek voltunk, mégis nettó módon számolva külföldi források áramlottak az országba. Ez pedig nem lehetséges, tehát kérdés, hogy melyik statisztikának van igaza. Erre csak tippeket adhatunk, és óvatosan azt mondhatjuk, hogy a múltbeli tapasztalatok alapján az a jellemzőbb, hogy nagy NEO esetén a már megtalált finanszírozási forrásnak szokta utólag megtalálni a reálgazdasági helyét statisztika. A gyakorlatban ez azt jelenti, hogy nagyobb a valószínűsége annak, hogy a KSH felfedez még némi importot és a szokásos revíziók keretében rontja a külkereskedelmi mérleget, és így a NEO szűkülése után a rosszabb egyensúlyi képet adó mutató felé mozdulunk el.

A két mutatóban közös, hogy a külső egyensúlyunk nagyon kedvező szintről romló tendenciát mutat. A beruházások és a fogyasztás gyors bővülése olyan importigényt támaszt, ami elkerülhetetlenné teszi, hogy a válság utáni kényszerű "túlalkalmazkodás" során kialakult óriási többletünk apadjon. Csak a romlás mértéke a kérdéses. A rosszabb képet leíró statisztika szerint az ország már nettó finanszírozási igénnyel rendelkezik, vagyis 10 év után előjelet váltott a mutató. Szerencsére még a súlyosabb esetben is van három olyan fontos tényező, ami sokkal szebbé teszi a nagy képet. Erről a legutóbb cikkünkben már írtunk, íme a lényeg:

- Az, hogy 100 forint megtermelt jövedelemhez képest 101,4 forintot használtunk fel, nem jelent óriási billenést az egyensúlyban. a válság előtt évekig 106-109 forintot költöttünk, vagyis sokkal inkább a külföld finanszírozott minket, mint most.

- Nagyon fontos az "egyensúlytalanság" struktúrája. Jelenleg a vállalati szektor a túlköltekező, ide pedig tulajdonosi hitel vagy közvetlen tőkebefektetés (FDI) formájában is érkezik pénz, ezek pedig nem olyan források, amelyek eladósodást okoznak. (Az FDI egyáltalán nem ilyen, de az anyavállalati hiteleket is ki szokták venni a külső adósság tételei közül.) Vagyis bár a külföld finanszírozza a magyar gazdaságot, ennek egy része a szerkezetből következően nem hitelalapú, így az ország külső adóssága továbbra is csökkenő pályán maradhat.

- A kilátások egyensúlyi szempontból nem riasztók. A lakossági megtakarítási hajlandóság akár még emelkedhet is, a vállalati szektor expanziója a lanyha külső környezet mellett várhatóan nem erősödik tovább, az államháztartás pedig végre lépéseket tesz az egyensúlyi költségvetés irányába. Ebből a képből nem jön ki további súlyos romlás, még akkor sem, ha néhány olyan kockázatot is figyelembe veszünk, mint például a nagyon gyors bérkiáramlás.

Egy kis makro

Egy országban alapvetően három nagy "szereplő" gazdálkodik: az állam, a vállalatok és a háztartások. Az állam beszedi az adót és elkölti. A vállalat profitot realizál és szétosztja a tulajdonosok között. A háztartások (főként) bérjellegű jövedelmet kapnak és elköltik. A három szereplő azonban szinte sosem annyit költ, amennyi jövedelme keletkezik, hanem annál vagy többet vagy kevesebbet.

A háztartások például tipikus megtakarítók, nem költik el az összes jövedelmüket, hanem összességében növelik a megtakarítási vagyont. Az állam szívesen túlköltekezik, ilyenkor a kiadása meghaladja a bevételét, a hiányt pedig eladósodással finanszírozza, például állampapírokat bocsát ki, amibe a háztartások fektetik a pénzüket. A vállalatoknak hosszabb távon tipikusan finanszírozási igényük van, hiszen hitel vagy közvetlen befektetés formájában tőkét vonnak be a fejlesztéseik finanszírozásába.

A fenti kép erősen leegyszerűsített, de a lényeg látszik belőle. A három nagy szektornak zárt gazdaságban összesen nulla lenne a finanszírozási igénye (vagy a másik oldalról nézve a finanszírozási képessége), hiszen a megtermelt jövedelmen csak ők osztozkodnak. Például az állam és a vállalatok akkor tudnak többet költeni a jövedelmüknél, ha a háztartások megtakarításai erre fedezetet nyújtanak. Ám ha nyitott a gazdaság, egészen más lesz a helyzet.

Nyitott gazdaságban ad absurdum akár mindhárom szektornak lehet negatív a finanszírozási képessége, amennyiben találnak külföldi finanszírozót. Például az állam devizakötvényt bocsát ki a japán befektetők számára, a vállalat beruház a külföldi tulajdonos anyavállalati hiteléből, a lakosság pedig a bankokon keresztül külföldi forrásból finanszírozott jelzáloghitelt vesz fel. Mindegyik rutinművelet egy modern gazdaságban, de ha ez egyszerre és nagy tömegben történik, akkor a nemzetgazdaság egésze látványosan eladósodik a külföld felé. Vagyis a negyedik nagy szereplőnek, a külföldnek nagy finanszírozási képessége lesz, amivel a három belföldi szereplő finanszírozási igényét fedezi. Amikor ez a finanszírozás hitel formájában történik, akkor beszélünk a nemzetgazdaság külföld felé történő eladósodásáról.