Azonnali fizetés Magyarországon: több bank halasztaná az éles indulást

Az OTP Bank lapunkkal közölte: a Bankszövetség azt javasolja az MNB-nek, az azonnali fizetési rendszer a kitűzött július elsejei induláskor csak pilot-üzemmódban induljon el, és maradjon is így mindaddig, míg "minden egyes rendszertag megbizonyosodik a saját rendszere biztonságos működését illetően". - írja a portfolio.hu.

A Giro készen áll az indulásra, az MNB rövid válaszában annyit közölt, figyelik a piacot, a határidőt rendelet rögzíti, Matolcsy György jegybankelnök is ezt mondta el egy képviselői kérdésre. A többi nagybankot is megkérdeztük, hogy állnak a felkészüléssel, egyelőre nem tűnik drámainak a helyzet.

Az azonnali fizetési rendszer éles indulásának időpontja 2019. július elseje, de az utóbbi hetekben több lapértesülés is arról szólt, nem minden bank áll elég jól a csatlakozási projektjével, és legalább egy nagybank a bankszövetségnél azt is felvetette, hogy első körben tesztüzemmódban induljon csak el a rendszer. Mi úgy értesültünk több forrásból, hogy az utóbbi javaslatot az OTP Bank vetette fel.

Körkérdésben fordultunk a bankokhoz azzal kapcsolatban, felkészülnek-e a július elsejei határidőre a csatlakozásra, emellett az MNB-t és a Girót is megkerestük. Az OTP Bank kérdésünkre közölte: a bank teljesíteni fogja a jogszabályi határidőket, el fog készülni az azonnali fizetés bevezetéséhez kapcsolódó fejlesztésekkel a bankszektorral együtt. Az OTP Bank is elkötelezett annak érdekében, hogy az AFR (Azonnali Fizetési Rendszer) hatálya alá tartozó tranzakciókat a megfogalmazott szabályrendszer szerint kezelje, hiszen az AFR fontos előrelépést jelent a hazai pénzforgalmi szolgáltatások terén. Az OTP Bank így a kezdetektől folyamatosan részt vesz az azonnali fizetési rendszer kialakításában. A bank érintett rendszereinek számossága és komplexitása, a külső beszállítókkal történő együttműködés mellett a fejlesztés és a felkészülés kiemelt prioritással, folyamatosan zajlik, a tesztelést az elsők között kezdtük meg, és továbbra is koncentráltan történik a rendszertesztelés, valamint a felkészülés az éles üzemre".

Tisztában kell lenni ugyanakkor azzal, hogy az AFR bevezetése során jelentős kockázatok merülhetnek fel, mivel a hazai pénzforgalmi volumen túlnyomó része a jogszabály szerint az új rendszerben fog megvalósulni. A bevezetés módjára így a Bankszövetség javaslatot tett az MNB, mint szabályozó hatóság felé arra vonatkozóan, hogy az éles indítást követően az AFR pilot-üzemmódban - egy reálisan megválasztott értékhatárnál alacsonyabb összegű tranzakciókra - induljon el, mialatt minden egyes rendszertag megbizonyosodik a saját rendszere biztonságos működését illetően, és amely időszak addig tart, amíg a fejlesztését legutolsóként befejező bank is sikeresen zárja tesztelését. Ezt követően indulhatna el az AFR teljes funkcionalitással. Mindezt arra figyelemmel is kérte a bankszektor, hogy más országokban, a magyarországi elvárásoknál kisebb terjedelmű azonnali fizetési projektek is a tesztelést követő több hónapos pilot-időszakkal indultak, így a hazaihoz hasonló indulási módra nincs nemzetközi példa.

Egy másik forrásunk viszont azt állította, hogy az éles indulást megelőzen a finisben, júniusban, kis számú, kis összegű, de valódi tranzakciókat is végrehajtanak a rendszerben. Ettől függetlenül persze a bankok még kérhetik azt, állkon rendelkezésre egy hossszabb pilot-időszak.

Az OTP válaszában közölte azt is, hogy első körben a fizetési kérelmet, az azonnali fizetési rendszer egyik újfajta, opcionális elemét, nem vezetik be. Mint írják:

A fizetési kérelem kezelését, mint addicionális szolgáltatást az azonnali átutalás, mint alapszolgáltatás biztonságos működését követően vezetjük be.

Ez utóbbi nem annyira meglepő, ugyanis ahogy a bank is írja, ez nem egy kötelező eleme az azonnali fizetési rendszernek, hanem a bankok adhaták ezt a szolgáltatást az ügyfeleiknek, akár például a csoportos beszedést.

A többi hazai nagybankot is megkérdeztük, hogy állnak a felkészüléssel, és szükségesnek tartják-e az éles indulás halasztását.

A Budapest Bank közölte, hogy a bank elkötelezett az iránt, hogy az MNB által előírt határidőre elkészüljön az azonnali fizetési rendszer fejlesztésével, hiszen ez egyértelmű versenyelőnyt biztosít majd az egész magyar kereskedelmi bankrendszer számára a regionális banki piacon. Válaszukban kiemelik a másodlagos azonosítók bevezetését a rendszerbe, ami azt jelenti, elég lesz majd megadnunk a kedvezményezett mobiltelefon számát vagy e-mail címét, és már el is küldhető az utalás.

A CIB Bank azt válaszolta, nem tartják szükségesnek a határidő kitolását, készen lesznek a július 1-i indulásra. Már év elején elkezdődött a rendszer és a szolgáltatások tesztelése, és az elsők között jelentkeztek az önkéntes országos tesztelésre, és az elsők között hajtottak végre sikeres tranzakciókat az országos szintű tesztben.

Az Erste a terveinek megfelelően halad az azonnali fizetési rendszer fejlesztésével, és a júliusi teljes körű szolgáltatás indulása továbbra is reális célja. A K&H Bank válaszában jelezte, a bank sikeresen elvégezte a kötelező országos teszt első szakaszát, jelenleg a további tesztekre valamint a július 1-i éles indulásra készülnek fel. A projekt mai állása szerint a K&H időben készen lesz az MNB által meghatározott július 1-i időpontra, részükről nem lesz akadálya az azonnali fizetési rendszer elindulásának.

Az MKB Bank válaszában elárulta: felkészülése az eredeti terveknek megfelelően halad. Ugyanakkor hozzátették azt is, hogy nem szoktak kommentálni, véleményezni jogszabályi előírásokat. Az UniCredit pedig egy korábbi, hozzánk eljutatott kommentjében közölte: saját belső ütemtervüknek megfelelően haladnak, ami a július 1-jei a céldátumot veszi alapul az országos projekttervben rögzítettekhez igazodva.

A Raiffeisen Bank közölte, a bank készen áll a július 1-ére tervezett indulásra, már a tavalyi év során első között küldtek be sikeres teszt utalásokat. A hátralévő időszakban is tudják tartani a határidőket, jelentős létszámú projekt-team dolgozik a bevezetésen. A bank tehát el tud indulni a tervezett időpontban, ugyanakkor kiemelik:

az indulás tartásához fontos, hogy minden piaci szereplő sikeresen felkészüljön, ettől függően szükséges lehet az éles indulás halasztása, de erről a banknak nincs közvetlen információja.

A Takarék Csoport válaszában leszögezi: jelenleg van egy törvényi határidő, amelynek betartása kötelező, a Takarék Csoport ennek megfelelően halad a projekt megvalósításával. Ugyanakkor jelzik:

amennyiben egy hosszabb tesztidőszakról születik döntés az véleményünk szerint javíthatja a felhasználói élményt.

A fenti válaszok alapján a nagybankok jelen állás szerint időre elkészülnek, ugyanakkor kérdésünkre a Raiffeisen és a Takarék Csoport is jelezte, hogy azért nem találnak elképzelhetetlennek egy olyan forgatókönyvet, amely egyfajta csúszást, részleges indulást jelentene. Természetesen az MNB-t is megkérdeztük, hogy elképzelhető-e halasztás vagy csúszás az AFR-nél, és az alábbi rövid választ kaptuk.

Az azonnali fizetési rendszer tervezett indulási időpontja 2019. július 1. amit a vonatkozó MNB rendelet rögzít. Az MNB folyamatosan nyomon követi a pénzforgalmi szolgáltatók felkészülését és annak fényében hozza meg a szükséges döntéseket.

Ez a válasz, és a Matolcsy György MNB-elnök által képviselői kérdésre adott válasza is amegerősíti,

az MNB sem zárja ki a csúszás lehetőségét, vizsgálni fogják, hogy állnak a bankok, és ennek tudatában döntenek.

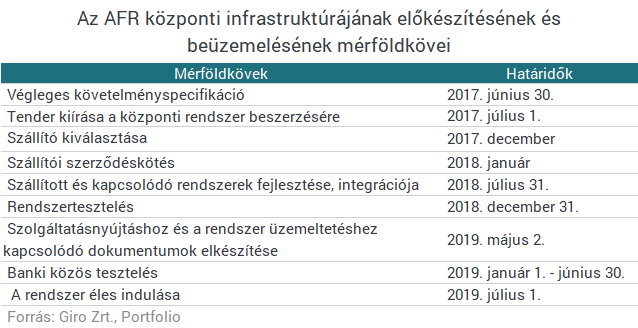

A rendszert beszerző és üzemeltető GIRO (amely az MNB tulajdonában áll) kérdésünkre elárulta, elkötelezettek az azonnali fizetési rendszer határidőre történő megvalósításában, a GIRO oldalán nem látnak a július 1-i éles indulást akadályozó tényezőt, szerintük tartható a korábban vázolt menetrend. A 2019. április 1-re tervezett kötelező országos teszt is elindult határidőben, amiben valamennyi bank részt vesz. A rendszert szállító Nets a rendszer minden elemét határidőre és megfelelő minőségben adja át.

A nagy banki IT-projekteket, különösen, amelyeket szabályozói előírás hív életre, gyakran "pánikidőszak" előzi meg, amikor sorra szivárognak a rémhírek arról, mennyire rosszul áll egyik vagy másik bank a saját projektjével. Csak hogy néhány nagy IT-fejlesztést igénylő szabályozói fejlesztést említsünk: devizahiteles elszámolás, tranzakciós illeték bevezetése, PAD, GDPR, MiFID2, PSD2. Mindegyik nagyobb hatású fejlesztésről elterjedt, hogy nem fognak elkészülni a bankok, hogy valójában nem is készültek el határidőre, vagy hogy éppen az utolsó pillanatban, horrorisztikus áron bérelt extra erőforrásokkal sikerült befejezni a projektet.

Ugyanakkor a sok éves tapasztalat az, hogy bár napi 25 óra megfeszített munkával, drágán, külsős cégek segítségével, de végül 99 százalékban elkészültek a szükséges fejlesztések.

A nagy kérdés most az, hogy egy 99 százalékos felkészültség elég-e egy ilyen nagy jelentőségű fejlesztésnél, amelyben ha egyetlen láncszem, egyetlen nagybank rendszere felmondja a szolgálatot vagy lassú lesz, akkor már nem, vagy csak részben működik a rendszer. Az azonnali rendszer hibáját vagy összeomlását pedig szó szerint azonnal tapasztalni fogják az ügyfelek is, vagyis most valóban különösen nagy a tét. A bankok óvatossága tehát akár indokolt is lehet, de nehéz eldönteni a piaci pletykákról, hogy a meztelen igazságot tartalmazzák, vagy éppen szándékosan akarják félrevezetni a szabályozókat, hogy kicsivel kevesebb banki IT-s tépje ki az utolsó ősz hajszálát is az indulás előtti hetekben, esetleg kettőnél több órát is aludhassanak, persze szigorúan a számítógépük mellett.

Összességében a következő néhány hónap háttérben zajló tesztjeinek eredményei fogják eldönteni, hogy a szabályozók kvázi haladékot adnak-e a bankoknak. És közben azért az se felejtsük el, a PSD2-es, előrehozott határidő eltörlésénél a szabályozók már tettek egy gesztust a bankoknak a közelmúltban