Új "devizahiteles" katasztrófától félsz? Akkor ezt nézd meg!

Egész Európa egyik legszigorúbb hitelfelvételi szabályozásával parancsolt megálljt a túlzott lakossági eladósodottságnak a Magyar Nemzeti Bank. - írja a portfolio.hu.

A 2015 eleje óta élő adósságfékszabályok igazából nem fogták vissza eddig érdemben a hitelezést, de ha a jegybank makroprudenciális jelzőrendszere jól működik, valószínűleg hatékony eszköz lesz a hitelbuborékok megelőzésére. A bankok saját felmérésünk szerint elégedettek a szabályozás jelenlegi paramétereivel, de idővel finomhangolásra és akár szigorításra is szükség lehet.

A Hitelintézeti Szemle legutóbbi számában az MNB szakértői több érdekességre is ráirányították a figyelmünket a hazai és a nemzetközi adósságfékszabályokra vonatkozóan, és áprilisi Hitelezés 2018 konferenciánkon is előkerült a téma. Ezek legfontosabb tanulságait összegezzük az alábbiakban.

Az adósságfék-szabályok kétféle módon képesek megakadályozni a lakosság túlzott eladósodását:

- a hitelfedezeti mutató (angolul LTV, magyarul HFM) a fedezetként felajánlott eszköz (lakáshitel esetén a lakás) forgalmi értékének arányában határozza meg a felvehető hitelösszeg maximumát,

- a jövedelemarányos hitelkorlát (angolul LTI) illetve a jövedelemarányos törlesztőrészlet (angolul PTI, magyarul JTM) mutató pedig a legálisan kimutatott nettó jövedelem arányában határozza meg a felvehető hitelösszeg, illetve a teljes havi hiteltörlesztés maximumát.

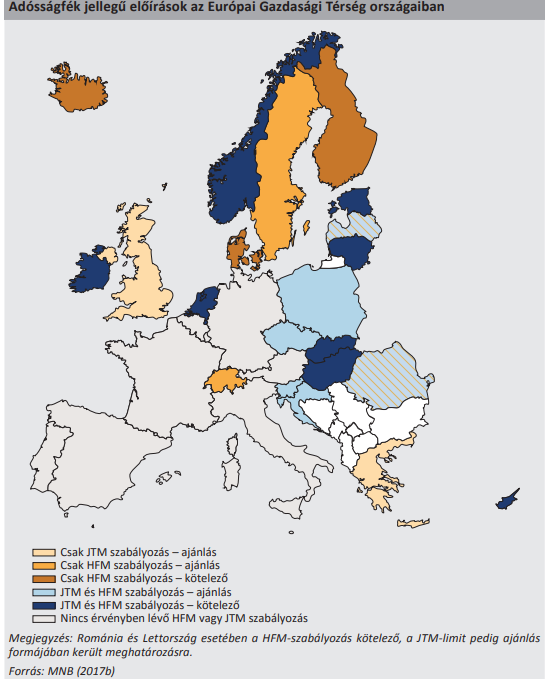

Magyarországon mindkét szabály létezik (a másodiknak a PTI változata), ráadásul mindkettő kötelező, és ezzel egyike vagyunk a 8 legszigorúbb szabályozást követő EGT-országnak.

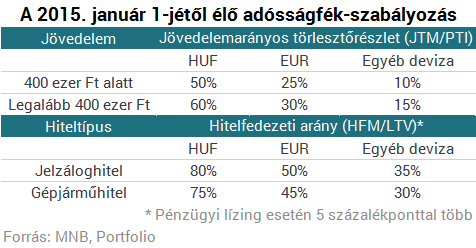

A Magyarországon 2015 eleje óta MNB-rendeletben meghatározott adósságfékszabályok értelmében például

- a forintalapú jelzáloghitelek felvehető összege nem lehet nagyobb a fedezeti ingatlan forgalmi értéke 80%-ánál, és

- az adós nem vállalhat a legálisan kimutatott nettó jövedelme 50%-ánál (400 ezer forint feletti jövedelem esetén 60%-ánál) magasabb törlesztőrészletet.

Az LTV elsősorban a hitelnyújtót védi, hiszen egy lakásáresés esetére is korlátozza a fedezet érvényesítéséből fakadó banki veszteséget, a PTI pedig az adóst, hiszen korlátozza a havi törlesztési kötelezettségét, megvédve a pénzügyi sokkok egy részétől.

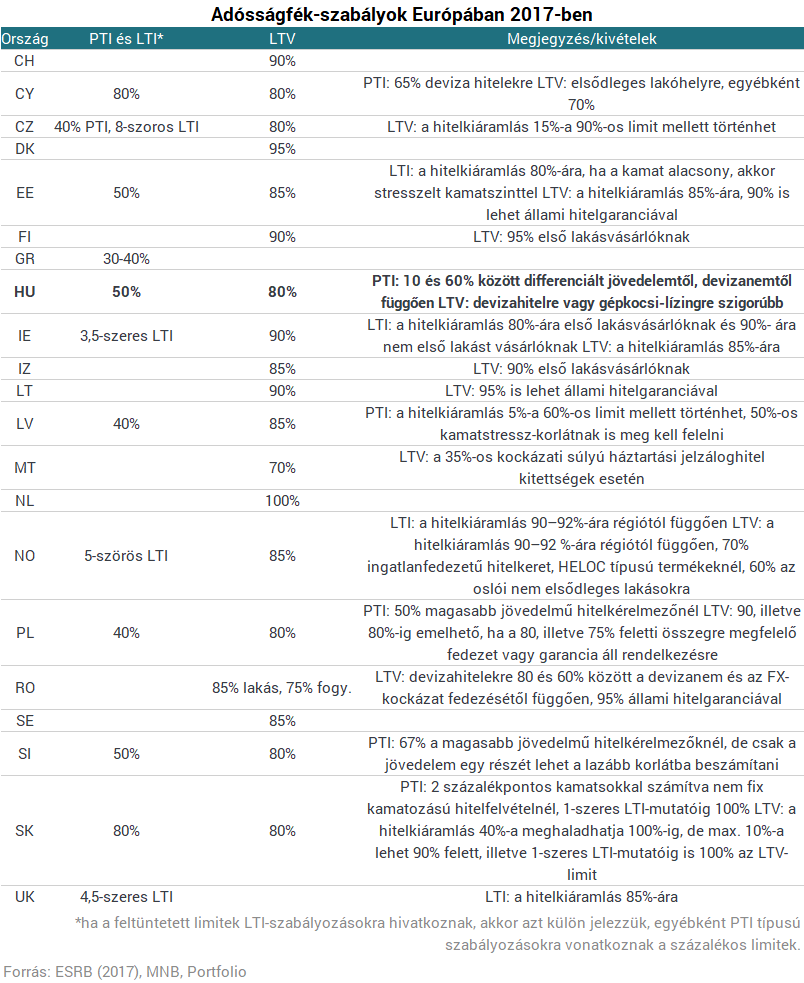

Ma már kissé érthetetlen, de a 2007-2008-as pénzügyi válság előtt nem volt elterjedt ez a fajta szabályozás a világban. A válság után rohamosan terjedni kezdett, de például az eurózónában ma sem jellemző az aktív alkalmazása. A régiónkban Magyarország mellett Szlovákiában kötelező az LTV- és a PTI-szabályozás is, máshol inkább csak ajánlás formájában szabályozták a kérdést. Az alábbi táblázat tartalmazza az egyes paramétereket országonként, de ezek nehezen összevethetők, különösen a PTI és az LTI esetében. Nagy különbségek tapasztalhatók a szabályozás intézményi hatálya, a beszámítható jövedelmek körének meghatározása és a kockázati dimenziók szerinti differenciálás alapján is. Magyarország például a devizahitelezés tanulságaiból okulva egyedülálló PTI-előírásokat vezetett be, amikor az euróban és más devizanemben (például frankban) felvett hitelek esetében szigorúbb szabályozást írt elő a főszabálynál.

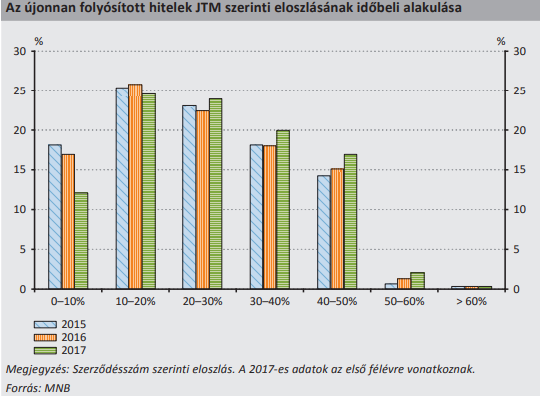

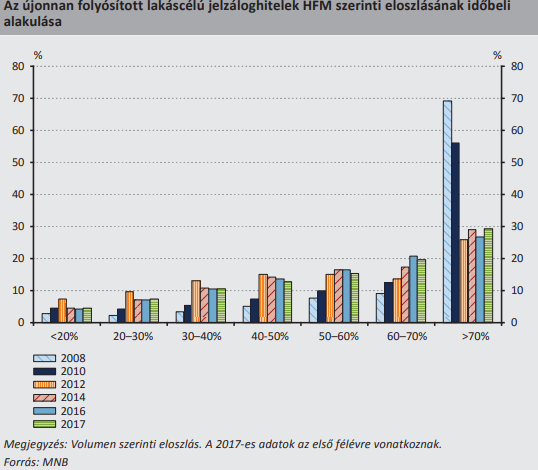

Megnyugtató a tanulmány alábbi két ábrája, amely azt mutatja, hogy a hitelfelvevők többsége nem használja ki teljesen a lehetőségeit az eladósodás során, vagyis effektíve nem ütközik bele a nagy részük ezekbe a korlátokba - ebből arra is következtethetünk, hogy a szabályozás egyelőre nem fogta vissza érdemben a hitelezést. Az első ábra tanúsága szerint a legtöbben a jövedelmük 10-20, illetve 20-30 százalékáig vállalnak hiteltörlesztést, a második ábra pedig arról árulkodik, hogy 2008 és 2010 környékével ellentétben alacsony (egyharmad alatti) a 70 százalék feletti hitelfedezeti értékkel eladósodók aránya, ehelyett az utóbbi időben 60-70 százalékos LTV a leggyakoribb.

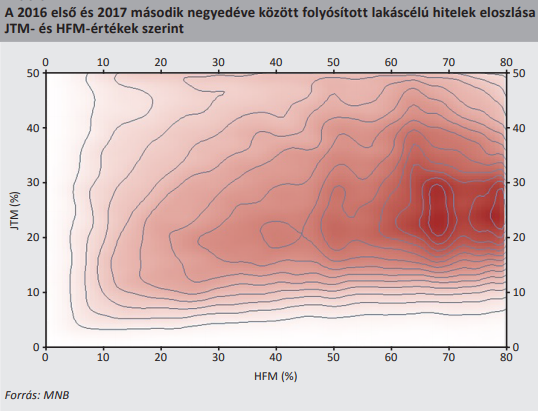

A fenti számok alapján arra lehet következtetni, hogy Magyarországon az LTV-korlátot jobban kihasználják a hitelfelvevők, nagyobb a tömörülés a 80%-os LTV-korlát, mint az 50%-os PTI-korlát közelében. Ugyanakkor a MNB szakértői által számolt eloszlás azt mutatja, hogy a PTI-korlát több hitelfelvevő esetében igényelt alkalmazkodást. A szabályozáshoz való alkalmazkodás két legfontosabb formája

- a kedvezőbb kamatozású konstrukciók választása: különösen a változó kamatozású hitelek jelentenek alacsonyabb kamatozást, ezáltal alacsonyabb várható törlesztőrészletet a hitelfelvevők számára,

- a hosszabb futamidő választása: ezzel szintén csökkenthető a törlesztőrészlet, így a kifeszített költségvetésű adósok ezáltal is könnyebben beférhetnek a PTI-korlát alá.

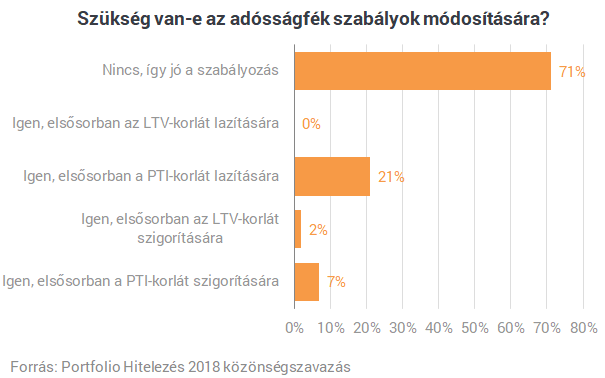

Az előírások jelenleg nem korlátozzák érdemben a hitelezést, de túlzott eladósodás esetén ennek ideje is eljöhet, az MNB szükség esetén a korlátok szigorítására is sort keríthet. Április 18%-ai Hitelezés 2018 konferenciánk - főleg bankoktól érkező - közönsége azonban döntő arányban úgy vélte, jelenleg megfelelő az adósságfékszabályok mindkét fő előírása.

Ábrák forrása: portfolio.hu

Az adósságfékszabályozás nemcsak enyhíthető vagy szigorítható, de árnyalható és differenciálható is. Egyes országok tapasztalatai alapján például sor kerülhet

- regionálisan differenciált adósságfékszabályok alkalmazása (pl. ha Budapesten túlzott lenne az eladósodás az ország más részeihez képest, de jelenleg még nem tartunk itt),

- a változó kamatozású hitelek esetében a szabályozás differenciált szigorítása (ezek magasabb kamatkockázata potenciálisan magasabb törlesztőrészletet és nem fizetési kockázatot jelenthet, de szerencsére már 70% fölött van az éven túli kamatperiódusú lakáshitelek aránya Magyarországon az új kihelyezésekben),

- az előírások hatékonyságának erősítése kötelező pozitív adóslista (jelenleg önkéntes) és a bankok által igénybe vehető központi jövedelem-lekérdezhetőség megteremtésével.